анализ

Роснефть. Жирный кот в мешке.

- 02 января 2025, 15:34

- |

Об этой компании сказано многое. Она и крупнейшая в России и налогов платит больше всех. Акции достаточно ликвидны, чтобы всякие разные технари — интрадейщики, любители рисовать в своем воображении линии поддержки и сопротивления могли удовлетворить жгучее желание поиграть и чувствовать себя не обычными лудоманами, а серьезными трейдерами на бирже.

Компания с так называемым госучастием, но само государство не владеет акциями Роснефти. Владение опосредованное, через основного акционера – Роснефтегаз (100% Росимущество), присутствие которого имеется и в других важных для страны компаниях, например, Интер РАО. Зачем этот «отросток», включающий в штат несколько десятков человек сейчас нужен, я не знаю. Но видимо всех все устраивает.

Что мне категорически не нравится в эмитенте — это его нежелание в полном объеме раскрывать отчетность. Невозможно, например, толком посчитать долговую нагрузку. Некоторые показатели приходится применять ретроспективно, брать за основу прошлые годы. Надо думать и гадать, а что там с денежными средствами и процентами по кредитам и т.д. Почему-то я не верю, что эти цифры прячут от наших врагов или как вы сами их называете. Указ Путина, позволяющий это делать, не придает прозрачности и инвестиционной привлекательности Роснефти, но кому это сейчас важно.

( Читать дальше )

⛽️ 📊 ЛУКОЙЛ: что дальше?

- 29 декабря 2024, 01:25

- |

🔝 Цена уверенно тестирует уровень 7000, который является ключевым сопротивлением. Пробой этого уровня откроет перспективы для дальнейшего роста.

🔍 Что важно:

• RSI находится в зоне 57, что говорит о наличии силы у покупателей.

• Цена выше EMA200 (6873,9), что подтверждает восходящий тренд.

• Объёмы торгов растут, усиливая вероятность пробоя.

🎯 Цели:

1️⃣ Ближайшая цель: 7358 (потенциальный рост на 4,8%).

2️⃣ Среднесрочная цель: 7500–7600, если покупатели удержат импульс.

⚠️ Важно:

• В случае отката ключевой поддержкой выступит уровень 6873–6900.

• Закрепление ниже этой зоны может вернуть цену к уровню 6760, но вероятность этого пока низкая.

💡 Итог: Пробой уровня 7000 станет важным сигналом для продолжения восходящего движения. Следим за реакцией цены и подтверждением импульса! 🚀

Больше разборов в моём телеграмм канале: t.me/+oWRmuhS0NiQ5NjJi

Голубые фишки против эшелонов. Итоги 2024

- 28 декабря 2024, 17:42

- |

Голубые фишки завершили 2024 год лучше рынка. Рассказываем, почему это происходит, как выглядят эшелоны и даём прогноз на следующий год.

Лучший эшелон года

К 27 декабря Индекс МосБиржи снизился на 11% с начала 2024 года. Но это снижение выглядит скромнее на фоне Индекса МосБиржи средней и малой капитализации, состоящего из акций второго и третьего эшелонов. Он потерял 21,3%.

Разница объясняется высокой долей голубых фишек в Индексе МосБиржи — крупнейших компаний с высокой ликвидностью. Сам Индекс голубых фишек снизился всего на 10%.

С учётом дивидендов картина становится ещё интереснее:

- Индекс МосБиржи полной доходности упал на 2,8%.

- Голубые фишки потеряли лишь 1,3%.

- Второй и третий эшелоны обвалились на 16,5%.

Почему голубые фишки держатся лучше

- Дивиденды как защитный фактор. Компании из первого эшелона предлагают более высокие и стабильные дивиденды, что делает их привлекательными при высокой ключевой ставке.

- Стабильность в условиях кризиса. Голубые фишки воспринимаются как защитный актив из-за предсказуемости их перспектив. В условиях рыночного снижения они демонстрируют меньшую волатильность.

( Читать дальше )

ПОЗИТИВНЫЙ ОБЗОР. МКПАО ВК

- 27 декабря 2024, 21:05

- |

⚡️ МКПАО ВК демонстрирует уверенный рост в основных сегментах, что подчеркивает устойчивость бизнес-модели компании даже в условиях высококонкурентного рынка. Выручка группы увеличилась на 21,4% и составила 109,6 млрд рублей. Основными драйверами стали «Социальные платформы и медиаконтент» (+22,1%), «Технологии для бизнеса» (+60,1%) и «Образовательные технологии» (+15,4%).

💸 Ключевой сегмент «Социальные платформы и медиаконтент» показал рост выручки до 72,4 млрд рублей. ВКонтакте продолжает оставаться лидером среди российских соцсетей, увеличив дневную аудиторию на 6% до 56,9 млн пользователей. Рост просмотров VK Клипов (+107%) и VK Видео (+31%) подчеркивает успешное развитие медийных сервисов. Также заметен рост популярности VK Музыки (+27% подписчиков), что укрепляет позиции компании на рынке цифровых развлечений.

📈 Сегмент «Технологии для бизнеса» показал впечатляющий рост на 60,1%, достигнув 7,7 млрд рублей. Облачные решения VK Cloud и корпоративные инструменты VK WorkSpace стали основными двигателями роста, предлагая бизнесу инструменты для повышения производительности и снижения затрат.

( Читать дальше )

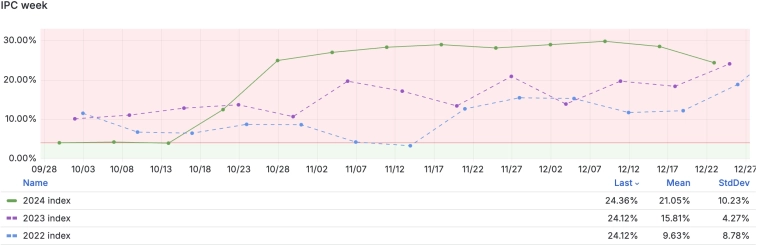

Начался уверенный процесс по снижению инфляции при средненедельной инфляции в РФ на 23 декабря в годовом выражении значительном снижении до 24,36% c 28,48% на 16 декабрь

- 27 декабря 2024, 12:50

- |

1. По еженедельной статистики от Росстата, как минимум две недели в подряд устойчивое замедление базовой инфляции с поправкой на сезонность

2. Устойчивое уменьшение инфляционных ожиданий.

3. Уменьшение темпов роста денежной массы M2 в близи темпов роста ВВП в первую очередь за счет замедления кредитования

4. Изменение настроений участников фондового рынка на предпочтение более рискованных инструментов

Индекс потребительских цен

Средний индекс потребительских цен(ИПЦ) без сезонной корректировки на 23 декабря в годовом выражении за неделю значительно замедлился до 24,36%, при этом на той же неделе но в 2023 и 2022 сезонно происходило ускорения инфляции. И а за последние 3 месяца сезонно демонстрирует средний показатель средней инфляции 21,05% против 18.22% неделей ранее и 15.81% в 2023 году, что значительно выше таргета в 4% по инфляции и выше уровней 2023 года.

( Читать дальше )

Пять акций, которые могут неприятно удивить инвесторов в 2025 году

- 26 декабря 2024, 16:24

- |

С мая по декабрь текущего года Индекс МосБиржи потерял более 30%. В следующем году мы ждём его восстановления. Рассказываем об акциях, которые могут преподнести негативный сюрприз инвесторам и при реализации ряда сценариев выглядеть хуже рынка.

В этом году Индекс МосБиржи снижался более полугода, это один из самых продолжительных периодов падения в истории российского фондового рынка. Основные причины — жёсткая денежно-кредитная политика ЦБ РФ и сохраняющиеся геополитические риски — продолжат оказывать давление и в следующем году.

Рассмотрим бумаги, котировки которых при реализации дополнительных потенциальных рисков могут значительно снизиться. В то же время стоит отметить, что наступление этих событий не предопределено.

Ранее мы рассказывали об акциях, которые при наступлении определённых корпоративных событий могли бы преподнести позитивный сюрприз инвесторам.

АЛРОСА

Выручка по итогам I полугодия 2024 года упала на 5%, до 179 млрд руб. из-за снижения цен на алмазы. Прибыль за этот период снизилась на 34%, до 36,6 млрд руб. При этом свободный денежный поток (FCF), являющийся базой для расчёта дивидендов, вырос на 95% и составил 38 млрд руб.

( Читать дальше )

Все будет Окей!

- 26 декабря 2024, 16:09

- |

🆕 Друзья, сейчас все говорят о решении, которое перевернуло представление о будущем сети #Окей. Совет директоров принял неожиданное, но, как мне кажется, очень стратегическое решение – передать сегмент гипермаркетов в управление менеджменту. Этот шаг, как утверждают в компании, полностью отвечает интересам акционеров. И знаете что? Рынок тут же отреагировал: акции Окей взлетели на 25%!

👀Новый лидер и свежие перспективы

❓ Помните Константина Арабидиса, бывшего финансового директора Окей? Теперь он возглавляет гипермаркеты как генеральный директор. Казалось бы, новый руководитель – новая эра. Бренд Окей остаётся, как и обширная сеть магазинов, логистика и товарный знак. Что интригует больше всего, сумма сделки пока покрыта завесой тайны. И хотя без одобрения правительственной комиссии процесс не завершится, ощущение, что компания знает, куда движется.

🛍 Что будет с дискаунтерами?

🙂 А вот дискаунтеры «Да!» остаются под крылом группы. Такой подход кажется довольно прагматичным: оба сегмента сильны в своём, имеют лояльную аудиторию и надёжную инфраструктуру. Интересно, как они будут развиваться дальше – по отдельности или параллельно.

( Читать дальше )

ПОЗИТИВНЫЙ ОБЗОР. Ozon

- 26 декабря 2024, 15:37

- |

🆕 Результаты Ozon за 9 месяцев 2024 года демонстрируют, как компания продолжает стремительно расти и постепенно укреплять свои позиции на рынке e-commerce в России. Выручка по МСФО увеличилась на 41%, достигнув 153,7 млрд руб., а оборот (GMV) вырос на 59% до 718,3 млрд руб. Это наглядно показывает, как бизнес адаптируется к изменяющимся условиям, несмотря на вызовы, с которыми сталкивается рынок.

▶️ Одним из ключевых драйверов выручки стал финансовый и рекламный сегменты. Процентная выручка увеличилась в четыре раза, что связано с расширением линейки банковских продуктов и улучшением сервиса «Ozon Банк». Это не только повышает монетизацию платформы, но и способствует укреплению экосистемы компании. Рекламный бизнес, в свою очередь, показал прирост на 92% благодаря внедрению новых инструментов для продавцов и активному привлечению клиентов.

🔗 Логистика также сыграла важную роль в оптимизации затрат. Снижение удельной стоимости доставки за счет масштаба и единовременные страховые выплаты позволили улучшить финансовые показатели. Скорректированная EBITDA составила 13 млрд руб. — это прорыв для компании, которая ранее боролась с убыточностью.

( Читать дальше )

ПОЗИТИВНЫЙ ОБЗОР. Европлан

- 25 декабря 2024, 15:31

- |

🔥 Европлан продолжает укреплять свои позиции на российском рынке лизинга. За 9 месяцев 2024 года компания показала уверенный рост ключевых финансовых показателей, несмотря на вызовы текущей экономической ситуации.

📈 Выручка компании увеличилась на 48% год к году и составила 18,6 млрд рублей. Чистая прибыль также подросла на 6%, достигнув 11,3 млрд рублей. Этот рост был обеспечен значительным увеличением объема лизингового портфеля, который за отчетный период вырос на 14% и составил 261 млрд рублей.

🔍 При этом показатель рентабельности капитала (ROE) достиг 32,1%, что существенно выше среднего по рынку. Эффективность операционной деятельности также остаётся на высоком уровне: показатель CIR (Cost-to-Income Ratio) составил 27,7%, что говорит о грамотном управлении затратами.

🔽 Однако стоит отметить рост стоимости риска до 2,2%, связанный с внешними экономическими условиями. Компания эффективно справляется с этим вызовом благодаря качественной работе с клиентами и управлению возвратами лизинговых активов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал